云铝:典型的电力大用户的样子

作为云南数一数二的电力大用户,云南铝业股份有限公司在很多场合提到,公司电力成本占生产比重约为40%左右。

虽然云南省水电能源丰富,云南省政府也支持和鼓励公司发展以水电为基础的绿色铝工业,但是水电易受自然灾害或其他不可抗力的原因影响,出现暂时性的电力供应短缺或电价上调——这也会加剧云铝的盈利压力。

经济环境也是风险来源。近年,国家通过一系列政策手段对铝行业实施宏观调控;此外,铝行业的下游行业主要是建筑业、交通运输业和包装业等,对国家宏观经济变化比较敏感;这两年的经济新常态,并没有给公司多少喘气的机会。

因此,“着力提升公司铝土矿资源保障率和氧化铝自给率,提高公司安全生产保障能力,为稳定和提升公司业绩提供强有力支撑”顺理成章成为了云铝战略,也给了企业布局的思路。

第一步,是成立售电公司。

大用户 售电公司

与云铝与售电公司即将签订的《购售电合同》的是云南慧能售电股份有限公司。

晶见通过一则公开信息知晓了此次交易。根据深圳证券交易所《股票上市规则》等相关规定,因售电公司受云铝股份控股股东冶金集团实际控制,因此该交易事项属于关联交易。因此,企业主动发布了相关公告(详见下图)。

云铝认为,依托售电公司整合冶金集团用电资源及集团外部用电资源,统一向云南电力交易中心集中采购电力会增强电力交易中的议价能力。

根据购电协议,云铝的预计购电价格约为0.31元/千瓦时左右,与公司2015年全年用电成本0.355元/千瓦时相比,将降低约0.04元/千瓦时。;按照公司2016年5月-2016年12月向售电公司购电约115亿千瓦时测算,公司将降低用电成本约4.6亿元。

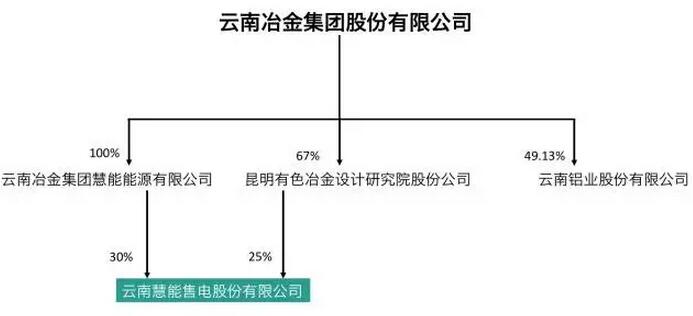

根据晶见在全国企业信用公示系统的查询得知,云南慧能售电股份有限公司成立于2015年12月,注册资本2亿元,股东有云南冶金集团慧能能源有限公司(30%),昆明有色冶金设计研究院股份公司(25%),云南南磷集团新能源服务有限公司(20%),十四冶建设集团有限公司(15%),十一冶建设集团有限责任公司(5%),云南创景投资有限公司(5%)。

根据晶见数据库,云南慧能售电是云南正在公示的第二批12家售电公司之一,公示期还未结束。云南第二批售电公司将在3月31日结束公示,如果加上已经通过公示的10家售电公司,云南届时将有22家售电公司。

《云南省售电侧改革实施方案》中要求,在方案有效期内,于2018年前完成售电侧市场竞争主体培育工作,全省售电企业50家左右,有配电网运营权的区域性售电企业5-8家。鼓励通过市场化竞争手段实现优胜劣汰,通过竞争仅留下实力强、专业精、诚信高的售电企业。

拥有牢靠大用户“纽带”的这家公司,能否借此机会成为最后留下的“实力强、专业精、诚信高”的售电公司?时间会给出答案。

大用户逆向收购水电厂

“电改为大用户减负是极好的。但是,现在有些大用户从电改中获得降电价得到的改革红利,反向收购电厂。”一位电力资深参与者说,“这到底是不是电改的初衷呢?”

他谈到的事情,是2月份云铝的一场收购活动,对象是三个水电厂:

国电德宏大盈江水电开发有限公司;国电云南阿墨江发电有限公司;国电云南忠普水电有限公司

作为国家西电东送清洁能源基地,水电在云南电力结构中已超过80%。

云南的水电装机在“十二五”期间密集投产,年平均增速超过18.5%;然而,受国内外经济下行影响,在大型水电基地相机投产和用电增速放缓的双重压力下,云南电力供应从以往的季节性丰盈枯缺转变为全年富余,云南开始面临水电消纳问题。

昔日的抢手货,如今变成烫手山芋。云南省怒江州的中小水电协会秘书长就在采访中说:把辛苦简称的水电站卖掉,也有无奈,少有人靠倒卖水电站发财。

据悉,中小水电收购方步伐来自国有发电集团。五大发电集团都成立了水电收购小组,其目的主要是为了改善产业结构,提高清洁能源的比重;也有的收小水电站是为了抓住大水电站,例如,收购干流周边的支流电站是为争取干流开发权打基础。

国有发电集团把中小水电收购后,往往还要投入资金对电站进行技术改造和规范管理,以提高中小水电的整体素质。这被当地政府看好,也被行业认可。

怒江州中小水电协会秘书长也谈到,有部分民营资本也看好了这一块,想利用自己的资本实力趁中小水电目前经营不景气的实际,收购一部分电站,待发电形式好转升值后再做处置。他认为,虽然不能像国有发电企业舍得再投入进行整合,但起码也是帮助中小水电站渡过了眼前的困难期。是可取的。

云铝对待这三家水电厂的态度,很有可能是前者——由于为其提供直接电源,规范管理和投资是必然的;再加上水电厂自身有诉求,这次联合能优化资源配置也不一定。

但就像那位电力人士担忧的那样:这到底是不是我们搞电改的初衷?

募股波折

2017年2月16日,云铝在第六届第三十六次董事会会议上审议通过了公司非公开发行股票事项,拟以6.17元/股的价格定增7.3亿股(不超过45亿元),收购三家水电公司,拥有40.5万千瓦的装机容量。

2017年2月27日,云南铝业召开了第六届董事会第三十七次会议,宣布公司终止非公开发行股票。

公告解释了终止发行股票的原因——

根据中国证券监督管理委员会发布的《上市公司非公开发行股票实施细则》和《发行监管问答——关于引导规范上市公司融资行为的监管要求》,发行董事会决议日距离前次募集资金到位原则上不得少于18个月。根据监管要求逐项自查后,由于公司前次募集资金到位日为2016年10月20日,公司认为本身不符合这项要求,因此通过11票赞成、0票反对、0票弃权的董事会投票决定终止本次非公开发行股票的工作。

然而,这没有停止云铝往上收购电厂和原料供应商的步伐。 |